На рис.1 схематично изображена ситуация, при которой возникает необходимость распределять НДС.

Существует два основных фактора, которые определяют такую необходимость:

- Продукция реализуется по разным ставкам НДС или совсем без НДС.

- Одни и те же материалы (или услуги) используются в продукции с разной ставкой НДС.

В нашем примере распределению подлежит только сумма налога, входящего в стоимость материала «ТМЦ2», так как именно этот материал используется в продукции, реализуемой и с НДС, и без НДС.

Само понятие «распределить» заключается в том, чтобы разделить сумму НДС на 2 части. Одна часть принимается к возмещению и, соответственно, уменьшает отчисления в бюджет; вторая — учитывается в затратах.

Как известно, возмещается только налог по материалам, которые пошли на , реализуемой по ненулевой ставке НДС. На рис.1 – НДС1 (материал «ТМЦ1») и часть НДС2 (материал «ТМЦ2»).

НДС по материалу «ТМЦ3» возмещению не подлежит, так как продукция, в которой он используется, продается без НДС.

В итоге имеем три способа учета НДС:

- принимается к возмещению (НДС1);

- не принимается к возмещению (НДС3);

- распределяется (НДС2).

Как решается задача распределения НДС в 1С?

Методика распределения НДС достаточно проста и соответствует вышеприведенной схеме. Суть состоит в том, чтобы для каждого материала указать нужный способ (рис.2). Правда, к трем вариантам прибавляется еще один – «Блокируется до подтверждения 0%». Этот способ нужен для . Его мы рассматривали ранее.

Получите 267 видеоуроков по 1С бесплатно:

Способ учета НДС нужно указать во всех документах, где отражается движение номенклатуры. В документе « » от 19.01.2016 отражен выпуск стеллажа с использованием материалов; для них указаны два (рис.3).

При поступлении услуг также указываем способ распределения НДС (рис.4). В остальных документах (всего их около 20) принцип заполнения такой же.

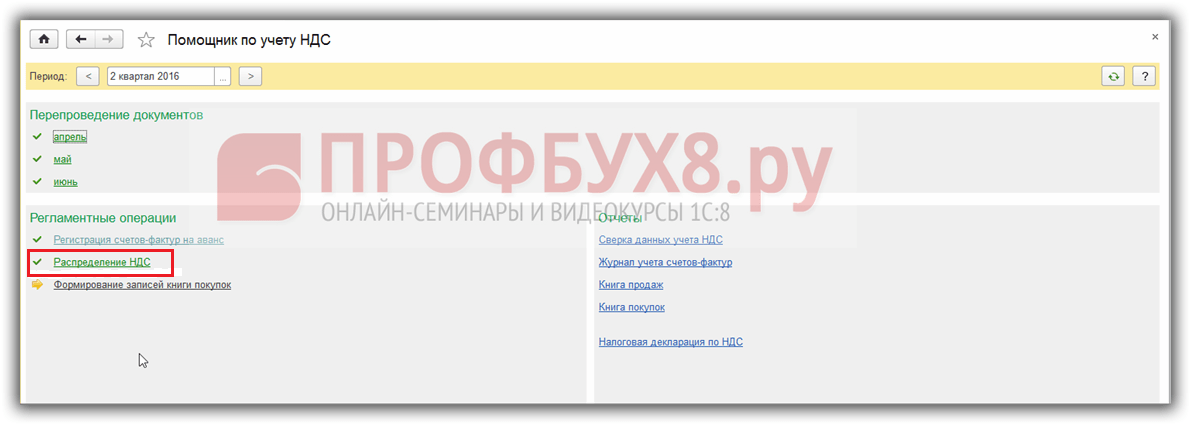

В конце отчетного периода (для НДС это квартал) формируем документы «Распределение НДС» и «Формирование записей книги продаж». Для этого вызываем (рис.5). Пункт «Распределение НДС» появляется только при наличии позиций номенклатуры со способом учета «Распределяется».

В документе «Распределение НДС» остается нажать 2 кнопки — «Заполнить» и «Распределить». Все! Распределение будет выполнено автоматически (Рис.6).

Во-первых, будут рассчитаны суммы продаж с НДС и без НДС; эти суммы будут использованы в качестве коэффициентов при распределении. Во-вторых, все суммы налога, подлежащего распределению, будут разделены на две части пропорционально суммам продаж.

Как в программе 1С 8.3 Бухгалтерия произвести распределение НДС

На рис.1 схематично изображена ситуация, при которой возникает необходимость распределять НДС.

Существует два основных фактора, которые определяют такую необходимость:

- Продукция реализуется по разным ставкам НДС или совсем без НДС

- Одни и те же материалы (или услуги) используются в продукции с разной ставкой НДС

В нашем примере распределению подлежит только сумма налога, входящего в стоимость материала «ТМЦ2», так как именно этот материал используется в продукции, реализуемой и с НДС и без НДС.

Само понятие «распределить» заключается в том, чтобы разделить сумму НДС на 2 части. Одна часть принимается к возмещению и, соответственно, уменьшает отчисления в бюджет; вторая - учитывается в затратах.

Как известно, возмещается только налог по материалам, которые пошли на выпуск продукции, реализуемой по ненулевой ставке НДС. На рис.1 – это НДС1 (материал «ТМЦ1») и часть НДС2 (материал «ТМЦ2»).

НДС по материалу «ТМЦ3» возмещению не подлежит, так как продукция, в которой он используется, продается без НДС.

В итоге имеем три способа учета НДС:

- принимается к возмещению (НДС1)

- не принимается к возмещению (НДС3)

- распределяется (НДС2)

Как решается задача распределения НДС в 1С?

Для начала проверим настройки учетной политики 1С. В учетной политике должны быть включены флажки «Ведется раздельный учет входящего НДС» и «Раздельный учет НДС на 19 счете…»:

Методика распределения НДС достаточно проста и соответствует вышеприведенной схеме. Суть состоит в том, чтобы для каждого материала указать нужный способ (рис.2). Правда, к трем вариантам прибавляется еще один – «Блокируется до подтверждения 0%». Этот способ нужен для учета НДС по экспортным операциям. Его мы рассматривали ранее.

Способ учета НДС нужно указать во всех документах, где отражается движение номенклатуры. В документе «Отчет производства за смену» от 19.01.2016 отражен выпуск стеллажа с использованием материалов; для них указаны два способа учета НДС (рис.3).

При поступлении услуг также указываем способ распределения НДС (рис.4). В остальных документах (всего их около 20) принцип заполнения такой же.

В конце отчетного периода (для НДС это квартал) формируем документы «Распределение НДС» и «Формирование записей книги продаж». Для этого вызываем помощник по учету НДС (рис.5). Пункт «Распределение НДС» появляется только при наличии позиций номенклатуры со способом учета «Распределяется».

В документе «Распределение НДС» остается нажать 2 кнопки - «Заполнить» и «Распределить». Все! Распределение будет выполнено автоматически (Рис.6).

Во-первых, будут рассчитаны суммы продаж с НДС и без НДС; эти суммы будут использованы в качестве коэффициентов при распределении. Во-вторых, все суммы налога, подлежащего распределению, будут разделены на две части пропорционально суммам продаж.

На рис.7 показано, как выполнено распределение с детализацией до каждой суммы и первичного документа.

Проводки по распределению НДС, сформированные 1С 8.3, разделяют суммы по 19 счету на «принимаемые к вычету» и «учитываемые в стоимости» (рис.8).

Суммы, принимаемые к вычету, появляются в табличной части документа «Формирование записей книги покупок» (рис.9).

Проверяем 19 счет. Если все правильно, остатков по нему не должно быть (рис.10).

По материалам: programmist1s.ru

Разберем пример. Организация получила от поставщиков 50 штук материалов. Раздельный учет НДС не ведется, так как основная производимая продукция облагается НДС:

На производство продукции было использовано в первом квартале 10 штук материалов. В конце первого квартала весь НДС по материалам принят к вычету. В Книге покупок за 1 квартал сформирована следующая запись:

В оборотно-сальдовой ведомости по счету 19 видим, что вся сумма НДС отражается как принимаемая к вычету:

Шаг 1. Настройки для ведения раздельного учета НДС

Во втором квартале организация начала производить продукцию, не облагаемую НДС, в нашем примере новая продукция. Поэтому в учетную политику с целью вносятся изменения.

Копируем учетную политику в 1С 8.3, выставляем дату начала действия с 01.04.2016г.:

Ставим необходимые флажки на закладке НДС:

В параметры учета программа 1С 8.3 также вносит изменения:

Однако если теперь попробуем отразить в программе 1С 8.3 списание материалов в производство, то документ не будет проводиться:

Происходит это потому, что программа 1С 8.3 «не видит» данных в регистре накопления Раздельный учет НДС.

Шаг 2. Ввод остатков

Таким образом, при переходе на раздельный учет НДС в течение отчетного года, необходимо ввести остатки по регистрам накопления. Для этого используется Помощник по вводу остатков:

В нашем случае вводим остатки по счету 10.1 Сырье и материалы:

Причем выбирается режим Ввод остатков по специальным регистрам:

В данных счетов-фактур указываем способ учета НДС Принимается к вычету :

Если посмотреть движения документа по кнопке ДтКт, то можно увидеть, что в регистре накопления Раздельный учет НДС появилась соответствующая запись:

Шаг 3. Раздельный учет НДС

Во втором квартале материалы использовались для производства основной и новой продукции. Интересно посмотреть проводки при формировании Отчета производства за смену по новой продукции, когда НДС включается в стоимость:

Видим, что в этом случае НДС по материалам в сумме 1 800 руб. сначала восстанавливается, а затем списывается на расходы:

НДС восстанавливается через на соответствующую сумму:

Часть материалов в количестве 20 штук была использована на общехозяйственные нужды, то есть НДС по ним должен быть распределен между продукцией облагаемой и не облагаемой НДС. В документе Требование-накладная выбираем способ учета НДС – Распределяется:

Проверяем движения документа по кнопке ДтКт. В суммы НДС, при необходимости, вносим корректировки вручную:

Проверяем движение документа на вкладке Раздельный учет НДС:

В Книге продаж сформировалась запись по восстановлению 3 600 руб. НДС в общей сумме восстановленного НДС по документу поступления материалов от 12.02.2016г.:

Оборотно-сальдовая ведомость по счету 19 выглядит следующим образом:

Шаг 4. Распределение НДС в 1С 8.3

Проведем регламентную операцию по распределению НДС до и закрытия месяца:

Документ Распределение НДС заполняется по команде Заполнить:

На закладке Распределение можно увидеть, как НДС по общехозяйственным материалам распределен между видами продукции пропорционально выручке:

Если в 1С 8.3 автоматически закладка Распределение не заполнилась, то можно добавить нужный счет-фактуру вручную и выбрать команду Распределить.

Оборотно-сальдовая ведомость по счету 19 теперь выглядит следующим образом:

Проверим полученный результат. Сумма НДС, принимаемая к вычету за полугодие, составляет 5 200 руб. Данная сумма определяется как разница между записями в Книге продаж и покупок. Найдем соответствующие документы за полугодие по нашему поставщику ООО Техстрой.

В Книге покупок:

В Книге продаж:

Полученная разница составляет 5 200 руб.= 10 600 – 5 400. Таким образом, раздельный учет НДС в базе 1С 8.3 Бухгалтерия организован правильно.

На сегодня программа 1С: Бухгалтерия в версии 8.3 позволяет пользователям организовать раздельный учет НДС. Данная возможность необходима для организаций, одновременно ведущих деятельность, предусматривающую использование различных режимов обложения НДС, в частности ставку налога 0%.

Настройки программы 1С для ведения раздельного учета

Для установления раздельного учета необходимо внесение изменений в настройки системы, в частности указание о применении в течение текущего налогового периода системы с раздельным учетом НДС.

Для этого требуется в настройках выбрать вкладку «НДС», и проставить следующий набор флажков.

Кроме того, в разделе «Меню» — «Параметры учета», через закладку «НДС» необходимо выбрать вариант «По способам учета».

Пример оформления документа поступление товара

При создании документа, отражающего поступающие товары, требуется указать организацию и сформировать табличную часть документа с указанием в нем всего перечня товаров.

Для каждого из товаров имеется возможность указания способа исчисления НДС. При этом значение выступает третьим субконто для счета 19.03 при проведении проводок.

В случае, если на экране не отображаются столбцы для изменения способа учета, необходимо перейти в раздел «Главное» — «Персональные настройки» — «Показывать счета учета в документах».

Корректировка способа учета НДС

Возможности программы 1С позволяют при дальнейшем проведении операций вносить изменения в способ учета НДС, заданный при формировании документов поступления. Например, вариант «Применяется к вычету», возможно заменить на «Учитывается в стоимости».

Корректировка может быть осуществлена и через требование-накладную. Причем в данном случае пользователь получает возможность внести изменения не только для конкретного товара в табличной части документа, но и поменять способ учета всего документа, воспользовавшись для этого закладкой «Счет затрат».

При проведении документа система автоматически сравнит установленный для документа режим и размер ставки налога, указанный для товаров в табличной части. Проводить изменение значения НДС допускается до момента списания товара.

При этом необходим учесть, что возможности корректировки исчезают после того, как проведено распределение НДС.

Распределение НДС в 1С при использовании раздельного учета

Наиболее наглядным вариантом проводимых действий является формирование оборотно-сальдовой ведомости для счета 19. До процедуры распределения НДС ей характерен следующий вид:

Появление третьего субконто обеспечивает для НДС большую степень наглядности. Соответственно появляется возможность определения порядка учета НДС за рассматриваемый период до его закрытия. В такой ситуации распределение НДС превращается в легкую задачу. Документ «Распределение НДС» используется минимально, а основной объем работы приходится на первичные документы. Связано это с тем, что база распределения определена.

Для начала дадим определение понятию «Распределение НДС» - это значит разделение суммы НДС на части. При этом одна часть будет принята к возмещению и уменьшает отчисления налога, а вторая часть будет учитываться в затратах. Разберем, каким образом происходит распределение НДС в .

Основными факторами необходимости распределения НДС являются:

Реализация продукции с разными ставками НДС.

Использование одних и тех же материалов в продукции с разной ставкой НДС.

Рассмотрим схему для наглядного понимания. Видно, что распределяться будет сумма налога, входящая в стоимость материала «ТМЦ2». На основании того, что данный материал применяется в производстве продукции со ставкой НДС и без ставки НДС. Ни для кого не секрет, что к возмещению принимается исключительно налог по материалам, реализуемым с нулевой ставкой НДС (ТМЦ1). Налог по ТМЦ3 не будет возмещен, так как «Продукция 2» продается без НДС. На этом основании имеются несколько способов учета НДС:

К возмещению будет принят (НДС1).

К возмещению не будет принят (НДС3).

Будет распределяться (НДС2).

Для того чтобы вести правильный учет распределения ставки налога, в программе 1С необходимо провести некоторые настройки. Зайдем в настройку «Учетная политика», «Настройки налогов и отчетов ».

Технология распределения суммы налога простая – для каждого материала указывается необходимый способ, который можно задать прямо в документе поступления в графе «Способ учета НДС». В списке отразится четвертый вариант «Блокируется до подтверждения 0%» - это для экспортных операции, его рассматривать не будем:

Заполнять графу «Способ учета НДС» необходимо во всех документах с номенклатурными позициями в табличной части.

Например, в документе «Отчет производства за смену» можно отразить один материал с указанием разных способов учета НДС:

Все остальные документы заполняются по такому же принципу:

По НДС ведется квартальная отчетность. Для создания отчета переходим на вкладку меню «Операции» и открываем «Помощник по учету НДС».

Основными документами являются «Формирование книги покупок» и «Распределение НДС» - данный пункт отобразится в отчете только при наличии номенклатурных позиций с указанным способом учета НДС «Распределяется»:

Документ «Распределение НДС» оформляется автоматически через нажатие кнопок «Заполнить» и «Распределить». Рассчитаются суммы с реализаций продукции с НДС и без НДС, которые используются как коэффициент при распределении. Также произойдет разделение суммы налога, который подлежит распределению, пропорционально сумме продаж на две части:

Распределение каждой суммы происходит детально, включая первичный документ.