Нужно быть внимательными с расчетом взносов. Если например, в январе сторнируется оплата за декабрь, то проверьте себя. Если произведен перерасчет страховых взносов в 1С ЗУП 3.0, возможно взносы посчитаны некорректно в 4-ФСС.

Смоделируем пример. Сотруднику был начислен больничный лист в январе за декабрь. Соответственно, в 1С ЗУП 3.0 отсторнировалась оплата по окладу за этот период и было начислено пособие. Так как сотрудник болел почти весь январь, то зарплата за январь не перекрыла пособие:

При расчете зарплаты за январь сотруднику начислено 2000 рублей по окладу. При этом начислились страховые взносы только с 2000 рублей во все фонды. Сторнирование 1С ЗУП 3.0 автоматически «не увидела» при расчете взносов за январь:

В 1С ЗУП 3.0 (8.3) страховые взносы пересчитываются отдельным документом. В разделе Налоги и взносы есть документ «Перерасчет страховых взносов». Нужно указать месяц регистрации – январь, расчетный период 2015 год и нажать на кнопку рассчитать:

При перерасчете страховых взносов 1С ЗУП 3.0 «видит», что нужно перерассчитать взносы по сотруднику за прошлый год на основании корректировки базы, которая произошла в документе :

4 ФСС – Таблица 3

Дальше заполняем форму 4 – ФСС. Смотрим меню Налоги и взносы – Отчеты по налогам и взносам – Анализ взносов в фонды. Из Анализа по отчету взносов видно, что всего начислено выплат на сумму 1 876 068,21 рублей. Если сравнивать с 4 –ФСС, то здесь сумма другая 1 881 068,21 рублей:

Расхождение связано с тем, что в базу не попало сторно оплаты по окладу в сумме 5000 рублей. Потребуется ручная корректировка 4-ФСС в 1С ЗУП 3.0 строки 1 Раздела 1 Таблицы 3.

При этом нужно посмотреть в каком месяце произведен перерасчет, соответственно подправить сумму из граф 4 или 5 или 6. В нашем примере перерасчет взносов был в январе, соответственно не идут январские взносы с базой на сумму в 5000 рублей:

Сумма страховых взносов в Таблице 3 в 1С ЗУП 3.0 рассчиталась верно:

4 ФСС – Таблица 6

Также потребуется ручная корректировка 4-ФСС строки 1 Раздела 2 Таблицы 6 – база ФСС НС. При этом нужно не запутаться и учесть, что выплаты по договорам ГПХ в таблице 6 не показывают.

Теперь посмотрим на отчет – Анализ взносов ФСС НС, начислено всего:

Сумма в строчке 1 Таблицы 6, будет отличаться на сумму договоров ГПХ:

Необходимо провести сначала расчет: от суммы 1 876 068,21 руб. отнять оплату по договорам ГПХ – 12000 руб., получится сумма, которая должна быть:

Эта сумма будет отличаться от того, что есть в 4-ФСС Таблице 6 на 5000 рублей. Поэтому также корректируем вручную:

В табличке 7 формы 4-ФСС взносы с 5000 рублей учтены верно.

4 ФСС – Таблица 1

В 1С ЗУП 3.0 (8.3) предусмотрены следующие документы для заполнения специфических строк Таблицы 1 формы 4-ФСС:

Более подробно как заполнить расчет 4-ФСС в 1С ЗУП 3.0 рассмотрено на , в модуле .

Поставьте вашу оценку этой статье:

Ну вот и наступила очередная отчетная компания. Особенность ее в том, что теперь уже все пользователи программы 1С:ЗУП 8 перешли на работу в программе новой редакции. В связи с этим мы решили обновить свою старую статью по заполнению регламентированной отчетности в ФСС и помочь вам разобраться с этим отчетом в новой программе.

Прежде всего проверьте, заполнены ли в программе реквизиты организации необходимые для заполнения этого отчета. Для этого откроем карточку организации в меню Настройка :

Проверяем корректность заполнения раздела о Фонде социального страхования:

В отчет суммы начисленных страховых взносов заполняются автоматически, но нам бы хотелось, чтобы сведения о перечисленных взносах: суммах, номерах платежных поручений и их датах тоже подставлялись в 4-ФСС автоматически. Для этого надо сделать на каждое платежное поручение специальный документ . Найти его можно в разделе Налоги и взносы :

Каждый факт перечисления взносов в ФСС фиксируем отдельным документом с указанием все реквизитов п/п:

После этого можно переходить к заполнению самого отчета. В разделе Отчетность и справки переходим в блок 1С-Отчетность:

Если отчет 4-ФСС в программе уже формировался, то при создании нового форму можно найти на закладке Избранное :

Если же в избранном отчета нет, то найдем его в общем списке всех отчетов:

Если вы в программе все ведете корректно, все реквизиты и документы заполнены правильно, то отчет будет заполнен автоматически. И обратите внимание в части уплаты страховых взносов тоже:

Т.е. если вы в течение квартала, каждый раз при перечислении взносов в бюджет не поленитесь и заполните документ Уплата страховых взносов в фонды

, то на заполнение отчета вы потратите пару минут.

Те, кто сдают отчетность прямо из программы, тут же нажимают на кнопочку Отправить

:

Ну и сразу же в течение 2-3 минут мы получаем протокол от ФСС о сдаче отчетности, о чем нам программа тут же и сообщает.

Эх, люблю 4-ФСС. Все бы отчеты были такие. Хотя конечно есть еще проще форма. Например, СЗВ-М, но это уже совсем другая история.

В общем списке отчетов информация о сданных или не сданных формах тоже очень информативна и всегда под рукой, прямо в программе:

Эх, было бы все в бухгалтерской жизни так просто…

Вот и все, что я хотела вам рассказать о заполнении 4-ФСС в программе 1С:ЗУП. Если остались какие-то вопросы - пишите. По возможности постараюсь ответить, но сами понимаете: сейчас началась горячая пора.

Создаем новый отчет 4-ФСС в 1С 8.3 Бухгалтерия 3.0:

Устанавливаем отчетный период – полугодие, нажимаем Создать:

Во-первых, проверяем Титульный лист. В 1С 8.3 Бухгалтерия 3.0 шифр страхователя заполняется автоматически:

Первая часть шифра характеризует тариф. В нашем случае установлен основной тариф:

Вторя часть шифра характеризует систему налогообложения:

Третья часть шифра – указывается бюджетное учреждение либо иной плательщик:

Как сделать расчет среднесписочной численности работников и внести данные о среднесписочной численности в 1С 8.3 (8.2), в том числе как проверить данный расчет в 4-ФСС .

Код ОКВЭД в форме 4-ФСС

Код ОКВЭД в разделе I указывают только плательщики , применяющие пониженные тарифы. Вводится код по основному виду экономической деятельности:

Код ОКВЭД в разделе II указывают все страхователи и вводят код основного вида экономической деятельности, который подтвердили в ФСС:

В 1С 8.3 Бухгалтерия 3.0 код ОКВЭД заполняется и в Разделе I и в Разделе II. Для того чтобы форма 4-ФСС была заполнена «идеально» согласно установленному порядку, то в разделе I данный код нужно убрать, так как в нашем случае организация применяет основной тариф:

4-ФСС – Таблица 3

Проверяем Таблицу 3 – как сложилась база для начисления взносов. Проверять данные можно по своду начисленной зарплаты либо по специализированному отчету «Анализ взносов в фонды».

Свод начисленной зарплаты в 1С 8.3 находится:

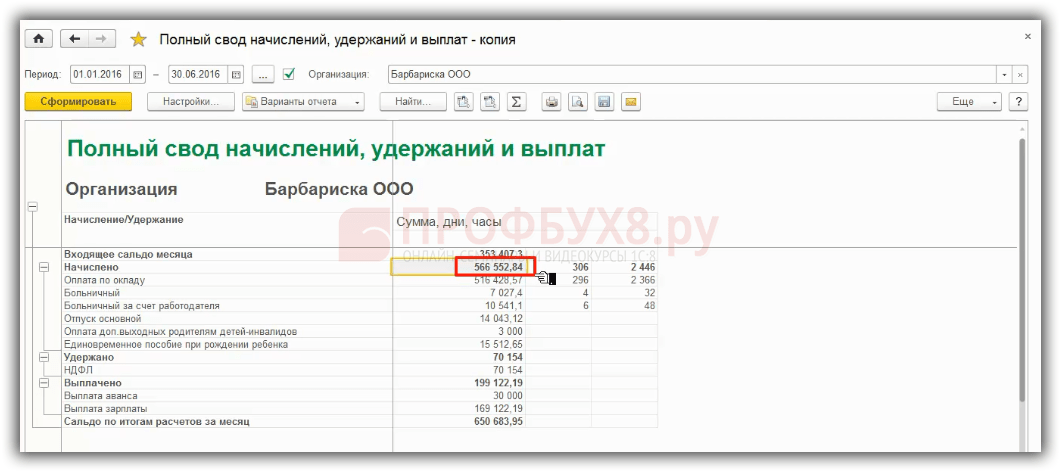

Выбираем Полный свод начислений, удержаний и выплат:

Устанавливаем период и нажимаем Сформировать:

Смотрим строку Начислено:

Видим, что данная сумма отразилась в форме 4-ФСС:

Не попадают в отчетность 4-ФСС выплаты, которые не являются объектом обложения взносами. Например,

- выплаты, не связанные с трудовыми отношениями либо заключенным договором ГПХ,

- подарки по договору дарения,

- выплаты не сотрудникам организации,

- дивиденды.

Анализ взносов в фонды в 1С 8.3 располагается в разделе Зарплата и кадры – Отчеты по зарплате:

В появившемся окне смотрим суммы Начислено всего, Не облагается, которые попадают в форму 4-ФСС:

Также можно сверить облагаемую базу взносов:

Также проверяем в строке 8 те суммы из базы для начисления взносов, которые облагаются особым тарифом. В частности, сумма выплат иностранцам, временно пребывающим:

Если заполнена строка 8, то необходимо проверить заполнение Таблицы 3.1:

Как рассчитываются страховые взносы за иностранных работников в программах 1С 8.3 читайте в .

4-ФСС – Таблица 1

Таблица 1 проверяется по данным расчетов с ФСС, сверяем со счетом 69.01. Если по ОСВ по счету 69.01 дебетовый остаток, то отражается задолженность за фондом. Если кредитовый остаток на начало, то это задолженность за плательщиком страховых взносов:

В нашем случае данная сумма отражается в форме 4-ФСС в строчке 1 Таблицы 1:

Далее смотрим дебетовый оборот по субконто Расходы по страхованию – это начисленные пособия, которые отражаются в строчке 15 Таблицы 1 формы 4-ФСС. В нашем примере заполнения таблицы 1 возникло расхождение:

Данное расхождение в 1С 8.3 Бухгалтерия 3.0 связно с тем, что заполнение 4-ФСС происходит на основании специального регистра накопления пособий. Данные в этот регистр вносятся либо документом Больничный лист либо документом Операции учета взносов. Если пользователь 1С 8.3 забыл ввести Операцию учета взносов, то пособия не попадают в строчку 15 Таблицы 1 формы 4-ФСС и Табличку 2.

Документ Операции учета взносов в 1С 8.3 можно найти:

В нашем случае в 1С 8.3 с помощью документа Начисление зарплаты было начислено пособие при рождении ребенка. Были установлены соответствующий вид начисления и отражение по дебету счета 69.01:

Соответственно, в бух.учете прошла проводка:

При этом Операцию учета взносов не ввели. Поэтому возникло расхождение. Для устранения расхождения введем данный документ, заполним данные и проведем документ:

Дебетовый оборот по субконто Налог (взносы) начислено/уплачено по счету 69.01 – это уплата страховых взносов, которая отражается в строчке 16 Таблицы 1:

Заполнение остальных строк Таблицы 1 предусмотрено при регистрации специальных документов в 1С 8.3:

- Стр 1/12 и 9 /19 – остаток на 01.01/30.06 по регистру накопления «Расчеты с фондами по страховым взносами»;

- Стр. 2 – документ «Начисление зарплаты», закладка «Взносы»;

- Стр. 3 – документ «Акт проверки страховых взносов»;

- Стр. 5 – ручная операция. При этом нужно отразить и в бухучете, и в регистре накопления Расчеты с фондом по страховым взносам:

- Стр. 6 – документ «Поступление на расчетный счет», счет Кт = 69.01, вид платежа = Получено от исполнительного органа ФСС;

- Стр. 15 – документ «Больничный лист», документ «Операция учета взносов» закладки «Пособия по уходу за ребенком», «Пособия по соц.страхованию»;

- Стр. 16 – документ «Списание с расчетного счета», счет Дт = 69.01, вид платежа «Налог(взносы) начислено/уплачено».

4 ФСС – Таблица 2

Таблица 2 формы 4-ФСС в 1С 8.3 заполняется автоматически на основании регистра пособий. Все, что было начислено либо документом Больничный лист, либо документом Операции учета взносов – попадает в форму 4-ФСС.

При заполнении Таблицы 2 в 1С 8.3 нужно уделить внимание на строчку 16, где справочно указывается сумма начисленных и не выплаченных пособий, то есть задержанные выплаты. В 1С 8.3 Бухгалтерия 3.0 данная строчка заполняется вручную:

4-ФСС – Таблица 5

В нашем случае в таблице 2 графе 5 заполнилась сумма, так как имело место оплата дополнительных выходных дней для ухода за детьми-инвалидами, которая возмещается ФСС из федерального бюджета:

Соответственно, автоматически в 1С 8.3 заполнилась таблица 5:

4-ФСС – Таблица 6

В таблице 6 численность работающих инвалидов и код ОКВЭД в 1С 8.3 проставляется автоматически, а численность сотрудников, работающих с вредными факторами, при необходимости заполняется вручную:

Проверяются данные в таблице 6 с помощью отчета Анализ взносов ФСС раздела ФСС НС:

В нашем примере заполнения таблицы 6 все суммы совпадают:

Расхождения между третьей и шестой таблицами могут возникать, если были выплаты по договорам ГПХ. Так как данные выплаты не являются объектом обложения взносами ФСС НС, поэтому они не включаются в таблицу 6.

Также расхождение между 3 и 6 таблицей могут возникать по выплатам временно пребывающим, высококвалифицированным иностранцам, так как данные выплаты взносами ФСС не облагаются, а взносами ФСС НС облагаются.

В остальных случаях данные в 3 и 6 таблицах должны совпадать. При этом стоит отметить, что в 6 таблице нет предельной величины базы для начисления взносов.

В таблице 6 в строчках 5-8 указывается размер тарифа, так как могут быть установлены скидки либо надбавки к страховым тарифам ФСС НС, поэтому если необходимо, то в 1С 8.3 эти строчки заполняются вручную.

4-ФСС – Таблица 7

Данные в таблице 7 сверяются с ОСВ по счету 69.11:

Остаток на начало либо кредитовый, либо дебетовый – соответственно, либо это строчка 1, либо строчки 12-14. Кредитовый оборот – это начислено к уплате взносов. Дебетовый оборот – это расходы по виду Налог (взносы) начислено/уплачено, то есть уплата взносов:

Уплата взносов в строчке 16 в 1С 8.3 заполняется автоматически из банковских выписок. При этом в банковских выписках важно указывать реквизиты платежного документа: входящие номер и дату:

Реквизиты платежного документа отражаются в отчете:

4-ФСС – Таблица 10

Таблица 10 в 1С 8.3 Бухгалтерия 3.0 заполняется вручную по состоянию на начало года. В нашем случае 3 аттестованных рабочих места, по которым проведена специальная оценка условий труда:

Инструкция составлена для формирования отчета в конфигурации “1С:Комплексная автоматизация” (далее — “1С:КА”) (интерфейс — “Расчет зарплаты организаций”). Учитывая, что эта конфигурация включает в себя, в том числе, и конфигурацию “1С:Зарплата и кадры” (далее — “1С:ЗиК”), описанный порядок применим также к конфигурациям “1С:ЗиК” и “1С:Управление производственным предприятием” (далее — “1С:УПП”).

Шаг 1 . Проверить, что за весь период отчета (включая последний месяц):

— начислена заработная плата (Расчет зарплаты — Начисление зарплаты — имеются проведенные документы за все месяцы периода);

— начислены налоги и взносы (Налоги и взносы — Начисление страховых взносов — имеются проведенные документы за все месяцы периода);

— начисления отражены в учете (сформированы проводки) (Учет зарплаты — Отражение зарплаты в регл учете). При использовании конфигурации “1С:ЗиК” проводки также должны быть перенесены в конфигурацию “1С:Бухгалтерия”.

Шаг 2

Распечатать отчеты по счетам 69.01 и 69.11 (по каждому счету формируются отдельно):

— Анализ счета 69.01/69.11 за отчетный период (Отчеты — Бухгалтерский и налоговый учет — Анализ счета (бух.) — Настройка — Счет (выбрать 69.01/69.11) — Период с…по (указать) — Детализация счета — По субконто — Добавить — выбрать “Виды платежей в бюджет”);

— Анализ счета 69.01/69.11 за последний квартал с разбивкой по месяцам (аналогично предыдущему, в разделе “Показывать обороты” — Период — По месяцам);

— Отчет по перечислению налога за последний квартал (отчеты — Бухгалтерский и налоговый учет — Отчет по проводкам (бух.) — Настройка — Корреспонденции — Добавить — ввести Д69.01/69.11 К51).

Маленькая хитрость : чтобы не запутаться в большом количестве бумаг (шесть отчетов = шесть бумаг), я перед печатью “собираю” сформированные отчеты на одном листе. Для этого после формирования первого отчета: Таблица — Вид — Отображать заголовки — выделить все, нажав на место пересечения вертикальных и горизонтальных заголовков в левом верхнем углу (по аналогии с Excel) — Копировать — Файл — Новый — Табличный документ (получаем окно “НовыйN”) — выделить все — Вставить. Формируем второй отчет, выделяем сформированный отчет (не через “выделить все”, а построчно), копируем, переходим в окно “НовыйN”, вставляем в нужное место. Аналогично все следующие отчеты. На листе размещаете удобным Вам образом (я формирую два столбика: первый — все отчеты по счету 69.01, второй — все отчеты по счету 69.11; в “Отчете по проводкам” до копирования удаляю лишние графы (для этого надо сделать возможным редактирование — Таблица — Вид — Редактирование), оставляю только Дата, Документ, Дт (состоит из двух граф, вторую удаляю), Кт (аналогично), Сумма).

Шаг 3 . При использовании конфигурации “1С:ЗиК” все указанные в данном шаге бухгалтерские отчеты формируются в конфигурации “1С:Бухгалтерия”. При использовании конфигурации “1С:КА” и “1С:УПП” отчеты формируются в интерфейсе “Полный”.

Распечатать отчеты по счету 70:

— Анализ счета 70 за отчетный период;

— Анализ счета 70 за последний квартал с разбивкой по месяцам.

Шаг 4 . Распечатать отчет “Анализ начисленных налогов и взносов” (в части ФСС): Налоги и взносы — Анализ начисленных налогов и взносов. 1С предлагает несколько предустановленных вариантов формирования данного отчета (список вызывается кнопкой “Открыть список вариантов отчетов” в правом нижнем углу). Можно самостоятельно выбрать структуру отчета (кнопка “Настройка вариантов отчета” в правом нижнем углу — Настройка структуры) или скорректировать заложенные варианты. Наиболее отвечающим нашим целям (формирование отчета 4-ФСС) представляется отчет, имеющий следующую самостоятельно настраиваимую структуру:

— в реквизит “Группировка строк” добавляем поле “Период регистрации”, тип дополнения оставляем “Без дополнения”; остальные поля удаляем;

— реквизит “Колонки отчета” должен содержать поля “Начислено”, “Не облагается ФСС”, “Доход, превышающий предельную величину базы, ФСС”, “Облагаемая база ФСС”, “Взносы в ФСС”, “Взносы в ФСС НС”; остальные поля удаляем; если чего-то не хватает — добавляем из левой колонки (поставить курсор на поле, которое надо добавить, и нажать на стрелку вправо (Добавить поле) напротив реквизита “Колонки отчета”.

Полученный вариант отчета можно сохранить (кнопка “Сохранить вариант отчета” в правом нижнем углу), причем сохранение возможно как под именем того же отчета, на основе которого проводились корректировки структуры (“сохранить вариант”), так и под новым именем (“сохранить вариант как…”).

Период формирования отчета выбирается в верхнем меню отчета.

Шаг 5 . Распечатать отчет “Пособия” (предустановленный вариант отчета “Анализ начисленных налогов и взносов”), если за последний квартал были начислены пособия.

Шаг 6 . Проверить, что отражены расчеты по страховым взносам в ФСС. В 1С предусмотрен механизм автоматического заполнения расчетов с ФСС (оплат) в отчете 4-ФСС. Для этого необходимо после оплаты отразить расчеты в соответствующем функционале: “Налоги и взносы” — “Расчеты по страховым взносам”.

Через “Добавить” (либо кнопка Insert на клавиатуре) создаем новый документ. В нем последовательно заполняем следующие реквизиты:

— Уплата/начисление — выбрать “Уплата в ФСС”;

— Вид платежа — аналогично реквизиту в ПП на уплату (по умолчанию — “Налог/взнос: начислено/уплачено”);

— Дата платежа — в соответствии с ПП;

— ввести суммы и реквизиты (номер и дата) соответствующих платежных поручений.

Кнопка “Заполнить остатками” работает весьма своеобразно. Во-первых, для правильного расчета остатков необходимо, чтобы за весь период ведения учета в данной программе были заполнены расчеты по страховым взносам (т.е. все оплаты были отражены документами “Расчеты по страховым взносам”). Во-вторых, дата документа “Расчеты по страховым взносам” должна быть не позднее, чем конец месяца, за который производилась уплата, но не ранее, чем день оплаты за предыдущий месяц. В-третьих, сумма оплаты по счету 69.01 округляется до рублей, хотя перечисляется в копейках и в отчете должна фигурировать в копейках (сумма по счету 69.11 до рублей не округляется). И если с первыми двумя особенностями можно смириться, то последнее — явная ошибка разработчиков, потому что в 4-ФСС перечисленные суммы должны фигурировать в рублях с копейками.

Шаг 7 . Формируем отчет по форме 4-ФСС: Отчеты — Регламентированные отчеты — Отчетность в фонды — 4-ФСС — Новый — установить отчетный период — ОК. Заполняем титульный лист отчета. Все ячейки желтого цвета должны быть последовательно заполнены (при наличии показателей). Нажав кнопку “Заполнить”, заполняем все остальные разделы отчета.

Шаг 8 . Проверяем правильность заполнения отчета. Источники проверки:

— отчет за предыдущий квартал (скорректированный в копейках по данным ФСС),

— отчеты, распечатанные на шагах 2,3,4,5.

8.1

.

Таблица 2 “Расчеты по обязательному социальному страхованию на случай временной нетрудоспособности…”

Сверить данные с предыдущим отчетом и отчетом “Пособия”.

8.2 . Таблица 3 “Расчет базы для начисления страховых взносов”:

— графы 4,5,6 строки 1 должны соответствовать информации из отчета “Анализ налогов и взносов”;

— графы 4,5,6 строк 2,3,4 должны соответствовать информации из отчета “Анализ налогов и взносов”;

— графы 4,5,6 строки 4 должны соответствовать информации из отчетов “Анализ счета 70 (по месяцам)” и “Анализ налогов и взносов”;

— графа 3 строки 4 должна соответствовать информации из отчета “Анализ счета 70 (за отчетный период)” (сумма начисленных выплат за минусом начисленных пособий из отчета “Пособия”).

8.3 . Таблица 1 “Расчеты по обязательному социальному страхованию…”:

— сумма по строке 1 (или 12) должна соответствовать показателю по аналогичной строке отчета за предыдущий отчетный период (сальдо по расчетам на начало года);

— строка 2:

— за последние три месяца отчетного периода = (сумма граф 4,5,6 строки 4 таблицы 3) * 2,9%;

— 1 месяц = (графа 4 строки 4 таблицы 3) * 2,9%;

— 2 месяц = (графа 5 строки 4 таблицы 3) * 2,9%;

— 3 месяц = (графа 6 строки 4 таблицы 3) * 2,9%;

— сумма (графа 3) = (графа 3 строки 4 таблицы 3) * 2,9% = (на начало периода) + (за последние три месяца отчетного периода). Если равенство не выполняется и разница составляет менее 3 копеек, исправляем начисления за третий месяц. Если разница составляет более 3 копеек, ищем причину расхождений;

— строки 3, 4, 5, 6, 7,17 заполняем при наличии показателей в отчете “Анализ счета 69.01 (за отчетный период)”;

— строка 15 — проверить правильность заполнения по отчету “Пособия”;

— строка 16:

— на начало отчетного периода = сумма в графе 3 по строке 16 из отчета за предыдущий период;

— за последние три месяца периода, 1 месяц, 2 месяц, 3 месяц = суммам перечислений по отчету “Отчет по проводкам (Д69.01 К51)”;

— сумма (графа 3) = сумме проводки Д69.01 К51 за отчетный период из отчета “Анализ счета 69.01 (за отчетный период)”;

— строки 8, 9, 10, 11, 18, 19 и 20 получаются расчетным путем — проверить арифметику.

8.4 . Таблицы с 3.1 по 5 заполняем при наличии показателей (у большинства организаций отсутствуют).

8.5 . Таблица 6 сверяется с таблицей 3 (на сегодняшний день базы соответствуют друг другу).

8.6 . Таблица 7:

— сумма по строке 1 (или 10) должна соответствовать показателю по аналогичной строке отчета за предыдущий отчетный период (сальдо по расчетам на начало года);

— строка 2:

— на начало отчетного периода = сумма в графе 3 по строке 2 из отчета за предыдущий период;

— за последние три месяца отчетного периода = (строка 2 графы 3 таблицы 6) * ставку взносов ФСС НС;

— 1 месяц = (строка 3 графы 3 таблицы 6) * ставку взносов ФСС НС;

— 2 месяц = (строка 4 графы 3 таблицы 6) * ставку взносов ФСС НС;

— 3 месяц = (строка 5 графы 3 таблицы 6) * ставку взносов ФСС НС;

— сумма (графа 3) = (строка 1 графы 3 таблицы 6) * ставку взносов ФСС НС = (на начало периода) + (за последние три месяца отчетного периода). Если равенство не выполняется и разница составляет менее 3 копеек, исправляем начисления за третий месяц. Если разница составляет более 3 копеек, ищем причину расхождений;

— строки 3, 4, 5, 6, 7, 13 заполняем при наличии показателей в отчете “Анализ счета 69.11 (за отчетный период)”;

— строка 11 — проверить правильность заполнения по отчету “Пособия”;

— строка 12:

— на начало отчетного периода = сумма в графе 3 по строке 12 из отчета за предыдущий период;

— за последние три месяца периода, 1 месяц, 2 месяц, 3 месяц = суммам перечислений по отчету “Отчет по проводкам (Д69.11 К51)”;

— сумма (графа 3) = сумме проводки Д69.11 К51 за отчетный период из отчета “Анализ счета 69.11 (за отчетный период)”;

— строки 8, 9, 14, 15, 16 получаются расчетным путем — проверить арифметику.

Шаг 9 . Сохранить отчет (кнопка “Записать”). Небольшая проверка на полноту заполнения необходимых реквизитов: в верхнем меню отчета — Выгрузка — Проверить выгрузку. Результат проверки: либо “Ошибок не обнаружено”, либо перечень незаполненных обязательных реквизитов (арифметический контроль не производится!).

Шаг 10 . Распечатать отчет

В программе для составления Расчета по форме-4 ФСС предназначен регламентированный отчет 4-ФСС (раздел Отчеты - 1С-Отчетность - Регламентированные отчеты ).

Для составления Расчета необходимо в рабочем месте 1С-Отчетность ввести команду для создания нового экземпляра отчета по кнопке Создать и выбрать в списке доступных отчетов Виды отчетов отчет 4-ФСС .

В стартовой форме указать организацию и период, за который составляется Расчет. Далее нажмите на кнопку Открыть . В результате на экран выводится форма нового экземпляра отчета для составления Расчета по форме-4 ФСС.

В шапке формы регламентированного отчета необходимо указать дату составления Расчета (дату подписания) в поле Дата подписи . По умолчанию считается, что составляется Первичный расчет, т.е. представляемый за отчетный период первый раз. Для автоматического заполнения Расчета по данным информационной базы следует воспользоваться кнопкой Заполнить .

Расчет по форме-4 ФСС состоит из:

Титульного листа;

Раздела I "Расчет по начисленным, уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и произведенным расходам";

Раздела II "Расчет по начисленным, уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний и расходов на выплату страхового обеспечения".

Все разделы расчета являются самостоятельными, поэтому порядок их заполнения значения не имеет.

Большинство показателей титульного листа Расчета заполняются автоматически.

Основные показатели, характеризующие страхователя (наименование, коды, регистрационный номер в ФСС РФ и др.), заполняются сразу же при создании отчета на основании данных справочника Организации (раздел Главное - Настройки - Организации ) . Если ячейки с какими-либо сведениями о страхователе окажутся незаполненными и эти ячейки не доступны для заполнения вручную (не выделены желтым цветом), то это означает, что в информационную базу не введены соответствующие данные. В этом случае нужно добавить необходимые сведения в справочнике Организации , после чего по кнопке Обновить (кнопка Еще - Обновить ) панели инструментов обновить форму отчета.

Ячейки для значений ряда показателей на титульном листе выделены желтым цветом. Это означает, что значение в ячейке вводится вручную либо (если значение проставлено программой автоматически) может быть изменено вручную. В частности, вручную необходимо указать Шифр страхователя (его нужно заполнять выбором из списка, такой выбор в программе предлагается).

Все плательщики страховых взносов в обязательном порядке представляют Титульный лист, таблицы 1 и 3 Раздела I, таблицы 6, 7 и 10 Раздела II Расчета по форме-4 ФСС. В случае отсутствия показателей для заполнения других таблиц Расчета (таблицы 2, 3.1, 4, 4.1, 4.2, 4.3, 4.4, 4.5, 5 Раздела I, таблицы 8 и 9 Раздела II) соответствующие таблицы не заполняются и не представляются.

По умолчанию в форме отчета показываются все разделы и таблицы. Если отдельные таблицы в соответствии с Порядком не заполняются и не представляются, то для них можно установить режим, при котором они не будут отображаться в форме регламентированного отчета - не будут выводиться на печать.

Чтобы эти таблицы не отображались в форме отчета и не выводились на печать, достаточно в форме Настройки отчета (кнопка Еще - Настройка ) на закладке Свойства разделов снять флажки Показывать и Печатать для этих таблиц.

При необходимости можно сформировать печатную форму Расчета можно по кнопке Печать , расположенной в верхней командной панели формы отчета.

В регламентированном отчете 4-ФСС предусмотрена также возможность выгрузки Расчета в электронном виде, в формате, утвержденном ФСС РФ. Если отчет должен быть выгружен во внешний файл, то в форме отчета поддерживается функция выгрузки, причем рекомендуется сначала проверить выгрузку на правильность оформления отчета по кнопке Проверить выгрузку . После нажатия этой кнопки будет выполняться формирование электронного представления отчета. При обнаружении в данных отчета ошибок, препятствующих выполнению выгрузки, выгрузка будет прекращена. В этом случае следует исправить обнаруженные ошибки и повторить выгрузку.

Для выгрузки Расчета для последующей передачи через уполномоченного оператора необходимо ввести команду Выгрузка - Выгрузить и указать в появившемся окне каталог, куда следует сохранить файл Расчета. Имена файлам программа присваивает автоматически.